Η μεγάλη ώρα για την επικείμενη αύξηση του μετοχικού κεφαλαίου της Attica Bank, συνολικού ύψους 735 εκατ. ευρώ έφτασε, καθώς εγκρίθηκε από την Επιτροπή Κεφαλαιαγοράς.

Οι λεπτομέρειες για την συμμετοχή, τους όρους και το χρονοδιάγραμμα έγιναν γνωστά από το ενημερωτικό δελτίο που εξέδωσε η τράπεζα.

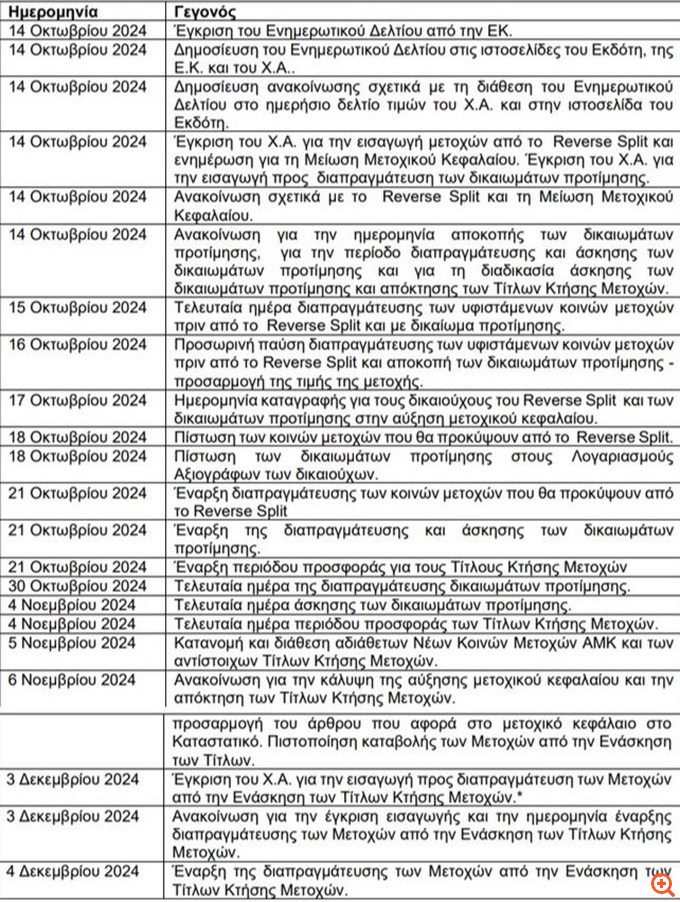

Η διαπραγμάτευση της μετοχής της τράπεζας αναστέλλεται προσωρινά από τις 16 Οκτωβρίου, προκειμένου να εφαρμοστεί το reverse split και επανέρχεται στο ταμπλό στις 21 Οκτωβρίου.

Διαδικασία άσκησης δικαιωμάτων προτίμησης

Δικαιούχοι των δικαιωμάτων προτίμησης είναι:

- όλοι οι μέτοχοι της Attica Bank, οι οποίο θα είναι εγγεγραμμένοι στο Σ.Α.Τ. κατά την ημερομηνία καταγραφής δικαιούχων δικαιωμάτων προτίμησης (record date), εφόσον διατηρούν τα δικαιώματα αυτά κατά το χρόνο άσκησής τους (όπως αυτά θα έχουν διαμορφωθεί μετά την ολοκλήρωση του 2024 Reverse Split και Μείωση Μετοχικού Κεφαλαίου),

- όσοι αποκτήσουν δικαιώματα προτίμησης κατά την περίοδο διαπραγμάτευσής τους στο Χ.Α..

Η προθεσμία για την άσκηση των δικαιωμάτων προτίμησης θα είναι 14 ημέρες

Η ημερομηνία αποκοπής των δικαιωμάτων προτίμησης θα είναι η 16 Οκτωβρίου 2024, η ημερομηνία καταγραφής για τους δικαιούχους των δικαιωμάτων προτίμησης θα είναι η 17 Οκτωβρίου 2024 και η ημερομηνία έναρξης διαπραγμάτευσης και άσκησης των δικαιωμάτων προτίμησης θα είναι η 21 Οκτωβρίου 2024, ενώ η τελευταία ημέρα διαπραγμάτευσης των δικαιωμάτων προτίμησης και η τελευταία ημέρα άσκησης των δικαιωμάτων προτίμησης θα είναι η 30 Οκτωβρίου 2024 και η 4 Νοεμβρίου 2024, αντίστοιχα.

Τα δικαιώματα προτίμησης είναι ελευθέρως μεταβιβάσιμα και θα διαπραγματευτούν στο Χ.Α. από την ημερομηνία έναρξης διαπραγμάτευσης τους έως τρεις εργάσιμες ημέρες πριν τη λήξη της άσκησης δικαιωμάτων προτίμησης.

Τα δικαιώματα προτίμησης θα πιστωθούν στους Λογαριασμούς Αξιών που τηρούνται στο Σ.Α.Τ. κατά την ημερομηνία έναρξης της διαπραγμάτευσής τους.

Τα δικαιώματα προτίμησης θα ασκηθούν κατά τη διάρκεια εργάσιμων ημερών και ωρών, καθ’ όλη την περίοδο της άσκησής τους μέσω των καταστημάτων της Attica Bank ή μέσω των Συμμετεχόντων των Λογαριασμών Αξιών των Μετόχων με την υποβολή σχετικής αίτησης.

Το συνολικό αντίτιμο των Νέων Κοινών Μετοχών ΑΜΚ που αντιστοιχεί στα ασκηθέντα δικαιώματα προτίμησης πρέπει να πιστωθεί κατά τη λήξη της προθεσμίας για την άσκηση δικαιωμάτων προτίμησης στον ειδικό τραπεζικό λογαριασμό για την Αύξηση Μετοχικού Κεφαλαίου, που διατηρείται στην Attica Bank, η οποία έχει διοριστεί ως διαχειριστικό πιστωτικό ίδρυμα για την Αύξηση Μετοχικού Κεφαλαίου, ειδάλλως η άσκηση των αντίστοιχων δικαιωμάτων προτίμησης θα θεωρηθεί ως μη γεγενημένη. Μετά την άσκηση των δικαιωμάτων προτίμησης, οι εγγραφόμενοι θα λάβουν σχετική απόδειξη, η οποία δεν αποτελεί προσωρινό τίτλο και δεν είναι διαπραγματεύσιμη ή μεταβιβάσιμη.

Σε περίπτωση περισσότερων της μιας εγγραφής από το ίδιο πρόσωπο με βάση τα καταγεγραμμένα στοιχεία στο Σ.Α.Τ., το σύνολο των εν λόγω εγγραφών θα αντιμετωπίζεται ως ενιαία εγγραφή.

Τα δικαιώματα προτίμησης που δεν έχουν ασκηθεί εντός της προθεσμίας άσκησης τους θα αποσβένονται και θα παύουν να ισχύουν. Οι επενδυτές που έχουν ασκήσει δικαιώματα προτίμησης δεν επιβαρύνονται με κόστη εκκαθάρισης και πίστωσης για τις Νέες Κοινές Μετοχές ΑΜΚ ή με περαιτέρω κόστη.

Για την αγορά των δικαιωμάτων προτίμησης, οι αγοραστές θα επιβαρυνθούν με τα κόστη που έχουν συμφωνηθεί με τα χρηματοπιστωτικά ή πιστωτικά ιδρύματα που συνεργάζονται, καθώς και με τα κόστη που επιβάλλονται από την ΕΛ.Κ.Α.Τ..

Οι Νέες Κοινές Μετοχές ΑΜΚ θα αποδοθούν στους δικαιούχους σε άυλη μορφή με πίστωση στους λογαριασμούς αξιογράφων που τηρούνται στο Σ.Α.Τ., που έχουν δηλωθεί από τους δικαιούχους. Δεν θα εκδοθούν κλάσματα μετοχών.

Τυχόν κλάσματα μετοχών που αντιστοιχούν στα δικαιώματα προτίμησης που ασκούνται θα αθροίζονται στον αμέσως μικρότερο ακέραιο αριθμό μετοχών ανά δικαιούχο κατά την άσκηση, ενώ δεν θα είναι δυνατή η άσκηση δικαιωμάτων για το τυχόν υπολειπόμενο κλάσμα μετοχής.

Διαδικασία απόκτησης Τίτλων

Τα πρόσωπα που εγγράφονται για τις Νέες Κοινές Μετοχές ΑΜΚ θα έχουν το δικαίωμα να αιτηθούν ταυτόχρονα την απόκτηση Τίτλων.

Τα προαναφερθέντα πρόσωπα θα έχουν το δικαίωμα να αιτηθούν τους Τίτλους, χωρίς αντάλλαγμα, σε αναλογία 1 Τίτλου για κάθε Νέα Κοινή Μετοχή ΑΜΚ που εγγράφονται στην Αύξηση Μετοχικού Κεφαλαίου, δηλαδή ο μέγιστος αριθμός Τίτλων που δικαιούται κάθε πρόσωπο θα είναι ίσος με τον αριθμό των Νέων Κοινών Μετοχών ΑΜΚ για τις οποίες εγγράφονται.

Η δημόσια προσφορά των Τίτλων θα διεξαχθεί παράλληλα με την περίοδο άσκησης των δικαιωμάτων προτίμησης στην Αύξηση Μετοχικού Κεφαλαίου και θα διαρκέσει δεκατέσσερις ημέρες.

Εάν οι επενδυτές δεν υποβάλλουν αίτηση για την απόκτηση Τίτλων, δεν θα τους κατανεμηθούν Τίτλοι. Το δικαίωμα αίτησης για την απόκτηση Τίτλων θα ασκηθεί ταυτόχρονα με τα δικαιώματα προτίμησης για εγγραφή στις Νέες Κοινές Μετοχές ΑΜΚ κατά τις εργάσιμες ημέρες και ώρες, καθ’ όλη τη διάρκεια της περιόδου ενάσκησής τους, σε καταστήματα της Attica Bank ή μέσω των Συμμετεχόντων στους Λογαριασμούς Αξιών των Μετόχων με την υποβολή σχετικού αιτήματος.

Με την αίτηση για απόκτηση Τίτλων, οι επενδυτές θα έχουν την επιλογή να ασκήσουν τους Τίτλους τους οποίους αιτούνται, υπό την προϋπόθεση ότι οι Τίτλοι θα εκδοθούν και θα τους κατανεμηθούν, και να καταβάλουν την αντίστοιχη Τιμή Άσκησης.

Εάν για οποιονδήποτε λόγο, η Τιμή Άσκησης που καταβλήθηκε για την άσκηση των Τίτλων πρέπει να επιστραφεί σε όσους άσκησαν τους Τίτλους, σύμφωνα με τα ανωτέρω, αυτό θα γίνει άτοκα. Μετά την άσκηση του δικαιώματος απόκτησης Τίτλων, οι επενδυτές θα λάβουν σχετική απόδειξη, η οποία δεν θα θεωρείται προσωρινός τίτλος αξίας και δεν θα είναι διαπραγματεύσιμη ή μεταβιβάσιμη.

Σε περίπτωση περισσότερων της μίας αίτησης από το ίδιο πρόσωπο, το σύνολο των εν λόγω αιτήσεων θα θεωρείται ως μία αίτηση.

Μετά το τέλος της περιόδου εγγραφής για τις Νέες Κοινές Μετοχές ΑΜΚ και τους Τίτλους, το Διοικητικό Συμβούλιο της Attica Bank θα αποφασίσει για την κατανομή και την έκδοση των Τίτλων στους δικαιούχους τους. Δεν θα εκδοθούν τίτλοι για τους Τίτλους.

Οι δικαιούχοι θα καταχωριστούν στο μητρώο Κατόχων Τίτλων, το οποίο θα τηρείται και θα ενημερώνεται από τον Εκδότη.

Τα πρόσωπα που είναι καταχωρισμένα ως Κάτοχοι Τίτλων στο μητρώο θα θεωρούνται οι νόμιμοι κάτοχοι των Τίτλων έναντι της Attica Bank.

Δημόσια προσφορά

Εκτός από τη Συμφωνία Μετόχων, όπως κυρώθηκε με τον Νόμο 5127/2024, τις δεσμευτικές επιστολές που απεστάλησαν από το ΤΧΣ και την Thrivest τον Ιούλιο του 2024 και τις επιστολές προθέσεων που απεστάλησαν από το ΤΜΕΔΕ και τον e-ΕΦΚΑ τον Οκτώβριο του 2024 ο Εκδότης δεν έχει ένδειξη εάν άλλοι μέτοχοι ή μέλη των διαχειριστικών, εποπτικών ή διοικητικών οργάνων του Εκδότη προτίθενται να εγγραφούν στη δημόσια προσφορά των Νέων Κοινών Μετοχών ΑΜΚ ή να αιτηθούν την απόκτηση Τίτλων, ή εάν κάποιο άλλο άτομο προτίθεται να εγγραφεί για πάνω από πέντε τοις εκατό (5%) των Νέων Κοινών Μετοχών ΑΜΚ ή/και να αιτηθεί την απόκτηση άνω του πέντε τοις εκατό (5%) των Τίτλων.

Η δημόσια προσφορά των Νέων Κοινών Μετοχών ΑΜΚ και των Τίτλων δεν υπόκειται σε σύμβαση αναδοχής ή εγγύηση κάλυψης.

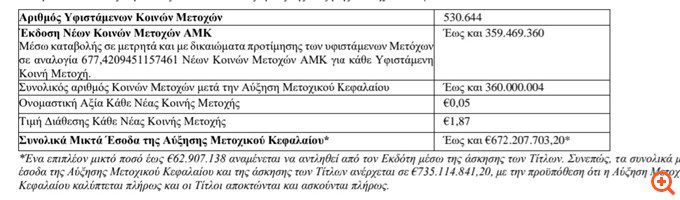

Το Υφιστάμενο Εκδοθέν Μετοχικό Κεφάλαιο της Attica Bank κατά την ημερομηνία του Περιληπτικού Σημειώματος, μετά το 2024 Reverse Split και Μείωση Μετοχικού Κεφαλαίου, ανέρχεται σε €26.532,20 και διαιρείται σε 530.644 κοινές, ονομαστικές μετοχές με δικαιώματα ψήφου, με ονομαστική αξία €0,05 καθεμία.

Η Αύξηση Μετοχικού Κεφαλαίου διενεργείται μέσω της έκδοσης των Νέων Κοινών Μετοχών ΑΜΚ, και επομένως, μπορεί να μειώσει τη συμμετοχή των Μετόχων στο μετοχικό κεφάλαιο του Εκδότη.

Η έκδοση των Μετοχών από την Ενάσκηση των Τίτλων, ως αποτέλεσμα της άσκησης των Τίτλων, μπορεί να οδηγήσει σε μείωση της συμμετοχής των Μετόχων στο μετοχικό κεφάλαιο του Εκδότη.

Δεδομένου, όμως, ότι η Αύξηση Μετοχικού Κεφαλαίου γίνεται με δικαιώματα προτίμησης και οι Τίτλοι προσφέρονται στους Μετόχους που εγγράφονται για τις Νέες Κοινές Μετοχές ΑΜΚ, δεν θα υπάρξει μείωση εφόσον οι υφιστάμενοι Μέτοχοι ασκήσουν πλήρως τα δικαιώματα προτίμησής τους στην Αύξηση Μετοχικού Κεφαλαίου και θα αιτηθούν και ασκήσουν το σύνολο των Τίτλων που τους αναλογούν.

Μετά την Ενάσκηση, έως 1.258.142.760 Μετοχών από την Ενάσκηση των Τίτλων θα εκδοθούν στους Κατόχους Τίτλων και οι κάτοχοι των Υφιστάμενων Κοινών Μετοχών κατά την ημερομηνία του Περιληπτικού Σημειώματος θα υποστούν μείωση των ποσοστών συμμετοχής τους, υπό την προϋπόθεση ότι δεν θα κατέχουν ούτε θα ασκήσουν Τίτλους.

Αναμένεται ότι το διευρυμένο εκδοθέν μετοχικό κεφάλαιο του Εκδότη θα είναι €80.907.138,2.

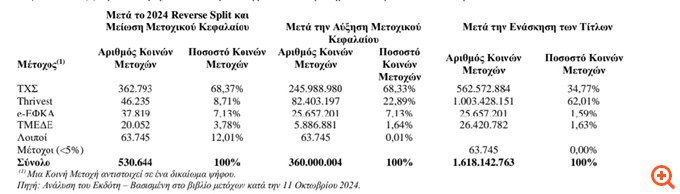

Ο παρακάτω πίνακας αραίωσης περιλαμβάνει μία προσομοίωση που παρουσιάζει την αραίωση των μετόχων σύμφωνα με το βιβλίο μετόχων την 11 Οκτωβρίου 2024, αλλά προσαρμοσμένο (1) για το 2024 Reverse Split και Μείωση Μετοχικού Κεφαλαίου, (2) την Αύξηση Μετοχικού Κεφαλαίου και (3) την Ενάσκηση.